Una vez más el tratamiento del presupuesto fue motivo de un debate poco serio sobre el impuesto a las ganancias. En esta oportunidad se volvió a intentar, sin éxito, eliminar la exención que disfrutan los empleados judiciales y simultáneamente –y de manera muy poco transparente– se ampliaron las exenciones en favor de los camioneros. Mientras tanto, se sigue pasando por alto el debate sobre la enorme cantidad de exenciones en favor de determinadas entidades y grupos de trabajadores y los serios problemas de diseño que tiene el tributo.

En la férrea resistencia a pagar el impuesto a las ganancias por los ingresos personales subyace un alto grado de hipocresía. Por un lado, está muy internalizado –especialmente entre los dirigentes– el objetivo de avanzar hacia una sociedad más igualitaria e inclusiva. Por el otro, con el mismo énfasis, se rechaza la principal herramienta tributaria con que cuenta el Estado para contribuir a una distribución más progresiva del ingreso. Un factor que contribuye a esta contradicción es usar la denominación impuesto a las “ganancias”, cuando en realidad se trata de un impuesto a los “ingresos”. De hecho, en el resto del mundo se usa la denominación “income tax”.

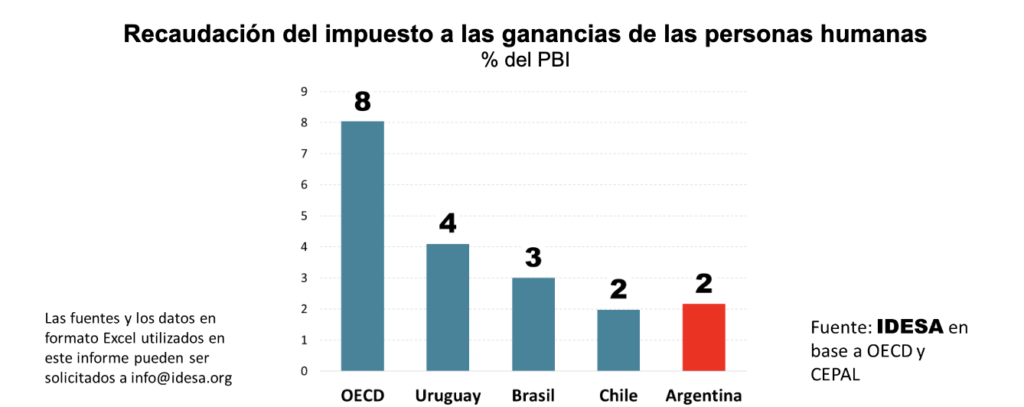

¿Cuánto recauda el impuesto a los ingresos sobre las personas humanas? Según información publicada por la OECD y la CEPAL se observa que:

- En la Argentina se recauda aproximadamente el 2% del PBI.

- En Uruguay recauda un 4% del PBI, en Brasil un 3% del PBI y en Chile el 2% del PBI.

- En los países desarrollados el impuesto a los ingresos personales recauda un 8% del PBI en promedio.

Estos datos muestran que en la Argentina se paga muy poco impuesto a las ganancias. En los países de mayor desarrollo social se paga 4 veces más. Entre los países vecinos, en Uruguay se paga 2 veces más y en Brasil un 50% más que en la Argentina. En Chile, un país que es considerado por la mayoría de los argentinos como socialmente injusto, se paga lo mismo que en Argentina. Se trata de evidencias muy contundentes que muestran la flagrante contradicción entre lo que se declama y lo que se practica.

La Argentina tiene como agenda prioritaria y urgente un ordenamiento tributario integral. Un componente clave son las imposiciones sobre los ingresos laborales de las personas que actualmente se aplican de manera muy arbitraria a través de diferentes imposiciones. En el caso de los asalariados tributan los aportes personales (14% del salario para ANSES y PAMI) hasta $ 475 mil y el impuesto a las ganancias que se aplica sobre remuneraciones que superan los $330 mil con alícuotas que arrancan en el 5% y rápidamente llegan al máximo del 35%. En el caso de los cuentapropistas, los de más bajos ingresos son beneficiados con el Monotributo que tiene una cuota fija que representa apenas un 4% de los ingresos y los de mayores ingresos, además de aportes a la seguridad social, pagan ganancias a partir de $95 mil mensuales. El esquema es muy distorsivo e inequitativo.

La solución no pasa por seguir agregando parches, sino por unificar todos los impuestos al trabajo en un único “impuesto a los ingresos personales”. Este tributo debería ser aplicable sobre el total de las remuneraciones, con mínimos no imponibles iguales para todos, y alícuotas progresivas que aumenten con el nivel de ingreso de manera suave para evitar “saltos” en la presión tributaria. No se debe contemplar ningún tipo de exención salvo reintegros de gastos asociados a la actividad que se desarrolla. Para ser consistente con ello hay que establecer con claridad que la misma remuneración que se use para determinar el impuesto a los ingresos se usará a los fines previsionales y laborales. Esto es, si se regula una exención al impuesto, la parte exenta no se considerará para el cálculo del haber jubilatorio, ni para las indemnizaciones laborales.

No se va a salir de la decadencia renovando el statu quo. Un ordenamiento integral del sistema tributario basado en la simplificación y la unificación de impuestos es urgente. Así como el IVA tiene que absorber ingresos brutos, impuestos internos y tasas municipales, el impuesto a los ingresos del trabajo tiene que absorber aportes personales y ganancias.